Muita propaganda é feita sobre o volume de recursos

movimentados pelo grande agronegócio voltado à exportação de commodities

(mercadorias cotadas na Bolsa de Valores de Chicago), porém, poucos prestam

atenção no caminho desse dinheiro e seu reflexo perverso às contas públicas.

Preliminarmente, é preciso lembrar que enquanto se comemora

recordes de safras e de exportação de commodities[1], mais da metade da população brasileira

se encontra em situação de insegurança alimentar[ii]. Esse paradoxo mostra claramente que o

grande agronegócio de exportação não tem relação com a alimentação do povo

brasileiro: é um grande negócio! O que de fato alimenta a população é a pequena

agricultura familiar, que tem recebido pouca ou nenhuma atenção dos sucessivos

governos, enquanto o grande agronegócio recebe quase toda a verba pública

destinada à Agricultura, além de subsídios tributários e creditícios, com

acesso a empréstimos subsidiados, investimentos em infraestrutura etc.

O Agronegócio não contribui para o financiamento do

Estado

A análise dos orçamentos públicos de todas as esferas –

federal, estadual e municipal – mostra que a participação do agronegócio no

financiamento do Estado é negativa, devido às inúmeras isenções e subsídios,

incentivos fiscais etc. de tal maneira que os tributos arrecadados do setor são

próximos de zero[iii].

Além de pouco contribuir para o financiamento do Estado, o

rombo provocado pelo agronegócio às contas públicas e a toda a sociedade é

imenso. O custo decorrente do dano ambiental brutal que tem sido causado pelo

desmatamento desenfreado para a contínua expansão do agronegócio,

desrespeitando territórios de povos originários e reservas ecológicas; o uso

abusivo de água; as graves consequências da contaminação pelo uso excessivo de

agrotóxicos, e a exploração da classe trabalhadora, inclusive com inúmeras

denúncias de trabalho escravo, estão entre os diversos fatores a serem

quantificados para se calcular a dívida ecológica gerada pelo agronegócio no

Brasil.

Ora, se o imenso volume de dinheiro movimentado pelo setor

não é refletido nos orçamentos públicos, quem está se beneficiando do

agronegócio de exportação? Os grandes latifundiários do agronegócio e as

grandes empresas nacionais e internacionais (trading companies), que

comercializam e financiam tanto o agronegócio como a bancada de políticos que

garantem os privilégios do setor na legislação do país, por exemplo: BRFoods,

Monsanto, Seara, Bunge, Raizen, Tereos, Phillip Morris, Souza Cruz, Amaggi,

Basf, Bayer, Yara, Suzano, Klabin, Rabobank, Santander[iv]. Assim, esses grandes grupos econômicos é

que se beneficiam dos vultosos lucros do grande agronegócio.

Divisas do Agronegócio e Dívida Externa ilegítima

Alguns podem estar questionando: mas o agronegócio de

exportação traz divisas para o país! Sem dúvida, porém, é preciso analisar os

dados e o caminho do dinheiro para verificar se esse ingresso de divisas de

fato beneficia o país, e quem está ganhando com isso.

A moeda estrangeira advinda das exportações de commodities ingressa

no país por meio do Banco Central (a partir de 1964, quando foi criado) e é

trocada por moeda nacional, que é entregue ao latifundiário do agronegócio.

Assim, o latifundiário recebe todo o dinheiro das exportações, enquanto a moeda

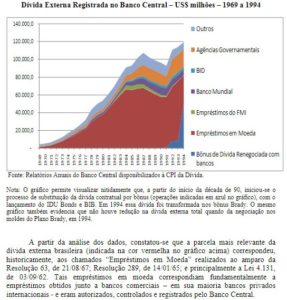

estrangeira fica em poder do Banco Central, que a tem utilizado principalmente

para pagar dívida externa ilegítima, como evidenciado no gráfico seguinte, além

de pagamento de importações (muitas delas destinadas ao próprio agronegócio) e

remessas de lucros ao exterior.

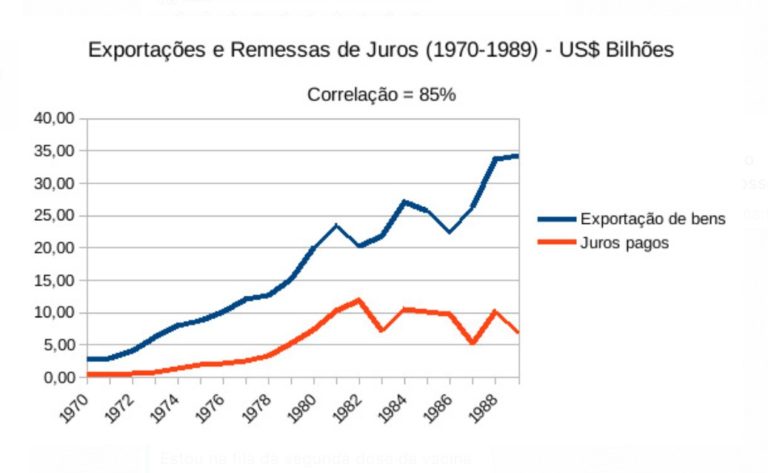

No período de 1970 a 1989, quando se verificou aumento

exponencial da dívida externa ilegítima e, consequentemente, elevação do volume

de pagamento de juros ao exterior, o crescimento das exportações (que

compreendiam principalmente as commodities) serviu para que o país

obtivesse os dólares necessários a esse pagamento, conforme mostra a relação

direta, em correlação que atinge 85% na comparação entre as exportações e as

remessas de juros ao exterior:

Fonte: https://www.bcb.gov.br/content/estatisticas/Documents/Tabelas_especiais/BalPagAbpm5.xls –

Aba “Balanço 1”, Linhas 7 (“Exportação de bens”) e 113 (“Juros Pagos”).

Nessas duas décadas (1970-1989), a maior parte do período

sob ditadura civil-militar que contou com grande apoio da elite do agronegócio[v], o país foi duplamente pilhado: (1) a

dívida externa possuía inúmeras inconsistências e indícios de ilegalidades,

ilegitimidades e até fraudes; e (2) o ingresso de divisas advindas das

exportações se consumiam nos pagamentos dessa dívida ilegítima.

As inúmeras inconsistências e indícios de ilegalidades,

ilegitimidades e até fraudes da dívida externa no período (1970-1989) estão

documentadas em investigações feitas pelo Congresso Nacional na década de 80 e

pela CPI da Dívida realizada na Câmara dos Deputados em 2009/2010[vi]. Dentre as inconsistências sobressai a

falta de comprovação documental da maior parte de seu estoque, que explodiu no

período. Na década de 80, o Brasil se tornou exportador de capitais ao

exterior, em grandes volumes durante toda a década, sem que recebesse um

centavo em dinheiro novo, e, apesar disso, a dívida externa seguiu crescendo.

Além da alta unilateral das taxas de juros internacionais pelos próprios bancos

credores que controlavam o FED[vii] e a associação de bancos de Londres,

outra causa relevante da explosão do estoque da dívida de forma ilegítima

decorre do fato de o Banco Central ter assumido o papel de devedor das dívidas

externas tanto do setor privado (aí incluídos bancos e empresas transnacionais)

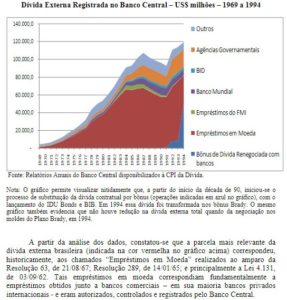

como do setor público junto a bancos privados internacionais. Essa parte da

dívida externa assumida pelo Banco Central correspondia à maior parte da dívida

externa brasileira e era identificada nas estatísticas como “Empréstimos em

Moeda”, para não mostrar que os bancos internacionais eram, disparadamente, os

mais relevantes credores internacionais do país, como mostra o gráfico

seguinte:

É fundamental compreender o processo histórico ilegítimo da

dívida externa, porque toda aquela dívida externa obscura da ditadura (sem

comprovação da maior parte de seu estoque, como mostrou a CPI) foi transferida,

juntamente com dívidas do setor privado, para a responsabilidade do Banco

Central na década de 80, e, na década de 90, apesar de graves suspeitas de

prescrição dessa dívida externa junto a bancos privados internacionais, ela foi

transformada em novos títulos, no questionável Plano Brady. E a partir daí,

além da aceitação desses títulos Brady como moeda na insana privatização de

empresas estatais, houve sucessivas transformações em dívida interna, de tal

forma que essa dívida ilegítima vem impactando as contas públicas até hoje, e

durante todos esses anos, a sangria de recursos para pagamento de juros tem

sido imensa.

Por sua vez, os recursos advindos das exportações se

consumiam principalmente em pagamentos de juros dessa dívida externa ilegítima,

que seguia crescendo sem contrapartida ao país, ao mesmo tempo em que os

grandes latifundiários privados se beneficiam das receitas de exportação

de commodities e seus lucros, pois recebiam integralmente a

receita de exportação convertida em moeda nacional. Cabe lembrar que a partir

de 1964, junto com a criação do Banco Central foram criadas as ORTN, títulos

públicos que passaram a garantir a atualização monetária automática do capital,

às custas do orçamento público e de geração de dívida pública interna.

Agronegócio e Dívida Interna ilegítima

Na década de 90, logo após o questionável Plano Brady que

trocou a dívida representada por aqueles questionáveis contratos do Banco

Central por novos títulos da dívida externa e, em seguida, em dívida interna,

novos mecanismos financeiros entraram em funcionamento[viii], provocando a explosão da dívida interna

– mais uma vez – sem contrapartida ao país, como já declarado inclusive pelo

Tribunal de Contas da União[ix].

Muitos desses mecanismos que provocaram a elevação da dívida

interna têm relação com o agronegócio. Por exemplo: quando o Banco Central

troca a moeda internacional por moeda nacional, essa moeda nacional é aplicada

pelos latifundiários em instituições financeiras e, imediatamente, entra em

ação o mecanismo de “enxugamento de liquidez” operado pelo Banco Central. Inicialmente,

até a edição da chamada Lei de Responsabilidade Fiscal (LC 101/2000), o Banco

Central utilizava títulos próprios. Em seguida, o Banco Central passou a usar

as “Operações Compromissadas” que utilizam títulos públicos emitidos pelo

Tesouro Nacional[x]. Recentemente foi aprovada a figura dos

“Depósitos Voluntários Remunerados”[xi] (Lei 14.185/2021). Todos esses

mecanismos têm funcionamento semelhante: o Banco Central troca o dinheiro (da

sociedade) depositado nos bancos por títulos públicos que rendem juros aos

bancos. Os danos desse mecanismo são imensos, pois ele provoca escassez de

moeda e incentiva os bancos a cobrarem elevadíssimas taxas de juros de mercado,

além de provocar rombo aos cofres públicos e aumento da dívida pública.

A desculpa usada pelo BC para esse nocivo “enxugamento” de

moeda é falsa, como se o “excesso de moeda em circulação” provocasse inflação,

sendo que no Brasil a inflação tem outras razões completamente distintas do

alegado: decorre do aumento abusivo dos preços administrados (combustíveis,

energia, transportes etc.) e da alta dos preços de alimentos,

devido à política agrícola e agrária que favorece o agronegócio de exportação,

descuida de estoques reguladores de alimentos e não estabelece uma política

séria de segurança alimentar.

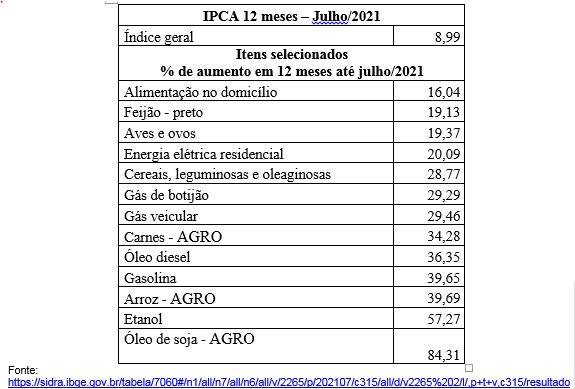

A tabela seguinte mostra o expressivo aumento percentual de

preços de alguns dos itens que mais impactaram no índice geral de inflação IPCA

calculado pelo IBGE para os últimos 12 meses, até julho/2021:

As commodities que mais impactaram no

índice de inflação – carnes, óleo diesel, gasolina, arroz, etanol e óleo de

soja – coincidem com os campeões de exportação, como revela recente

notícia Brasil registra recorde de exportações para o mês de julho[xii], que menciona “Ainda segundo o

subsecretário, é possível observar aquecimento de quase todos os

setores, especialmente nos combustíveis, carnes, soja e celulose.”

Isso ocorre porque o grande latifundiário exportador, apesar

das inúmeras vantagens e privilégios que recebe no país, age como o negociante

que é e prefere lucrar com as vendas ao exterior, com o dólar em alta, do que

garantir alimento para o povo brasileiro. Não se importa nem com a pandemia e

aplica aqui o preço que ganharia lá fora.

Dessa forma, a inflação de preço de alimentos, que afeta

drasticamente a vida do povo brasileiro, tem sido também um dos principais fatores

para o cálculo da inflação geral, com reflexos nocivos sobre a política

monetária e a dívida pública, tendo em vista que o Banco Central usa a desculpa

da inflação alta para aumentar a taxa básica de juros Selic[xiii] e isso aumenta a dívida pública,

além de travar toda a economia do país[xiv].

Na verdade, a inflação de alimentos decorre do modelo

primário-exportador, e não de um suposto “excesso de moeda” ou “demanda

aquecida”, como alega o Banco Central para justificar o lesivo aumento de

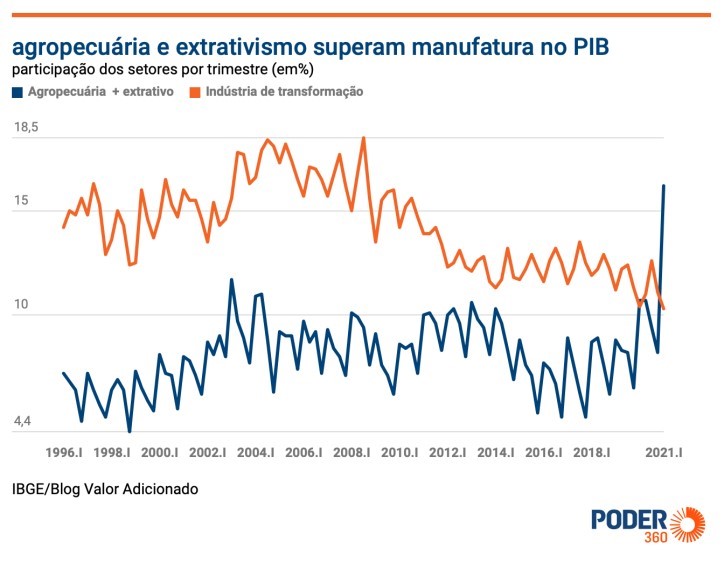

juros. Por sua vez, os juros altos amarram toda a economia e dificultam cada

vez mais a sobrevivência das pequenas e médias empresas, assim como das

indústrias, empurrando o país para a reprimarização dos tempos coloniais, como

evidenciam os dados do IBGE retratados em gráfico divulgado pelo Poder360[xv]

Benefício em cima de benefício para o Agronegócio: você

paga a conta

Quando a cotação do dólar está muito baixa, o volume de moeda

nacional obtido na conversão também fica reduzido e, ainda que podendo aplicar

em títulos da dívida interna e ganhar seus elevados juros, os ganhos não seriam

tão vantajosos para o exportador como aguardar a valorização do Real.

Desde 2004 o dólar vinha caindo, razão pela qual em 2006 foi

editada a Lei 11.371/2006, que permitiu ao Conselho Monetário Nacional (CMN)

estabelecer o percentual das receitas de exportação que poderia permanecer no

exterior. Inicialmente, foi estabelecido que o patamar de até 30% das receitas

de exportação poderia ficar lá fora, ficando o exportador obrigado a

internalizar 70%[xvi].

Em 2008, a cotação do dólar ainda estava bem baixa: R$1,7

por 1 dólar. Nessa circunstância, o CMN[xvii] expediu norma que passou a permitir

ao exportador deixar até 100% de suas receitas de exportação no exterior, pelo

tempo que desejar, o que fez com que o dólar parasse de entrar no país, pois

todo mundo já sabia que a valorização do real viria em breve[xviii].

Assim, o agronegócio se aproveita da situação cambial

favorável a ele para aumentar ainda mais os seus lucros, ingressando grandes

volumes de dólares quando lhe é conveniente, e, devido à política monetária

suicida praticada pelo Banco Central, isso faz aumentar o estoque da dívida

pública e o gasto público[xix] com o pagamento dos elevados juros

incidentes sobre essa dívida que não tem contrapartida alguma.

Você vai pagar essa conta, porque a dívida pública elevada

tem servido para justificar privatizações insanas de patrimônio público,

contrarreformas (como as diversas reformas da Previdência e a Administrativa),

além de medidas de ajuste fiscal que prejudicam a coletividade (EC 95, EC 109,

entre outras).

Agronegócio e mais Dívida Interna ilegítima: o

escandaloso SWAP

O grande agronegócio de exportação tem relação também com os

questionáveis contratos de swap, que em diversos anos provocaram

vultosos prejuízos ao Banco Central e que, de acordo com o Art. 7º da chamada

Lei de Responsabilidade Fiscal, são transferidos ao Tesouro Nacional e cobertos

por mais emissão de títulos da dívida pública. Essas operações de swap já

foram objeto de questionamento inclusive pelo Tribunal de Contas da União em

importante Representação[xx], cujo trecho a seguir menciona

explicitamente o reflexo da alta dos preços das commodities e

seu reflexo sobre os preços internos:

Entretanto, a política monetária, utilizada para garantir

a estabilidade da moeda, acaba sendo indiretamente influenciada pelos efeitos

da política cambial.

4.11. Quando a cotação da moeda estrangeira sobe, diversos efeitos econômicos

são sentidos. A balança comercial tende a ficar superavitária, ou menos

deficitária, os produtos importados, por encarecerem, acabam abrindo espaço

para o aumento dos produtos nacionais concorrentes ou encarecerem o custo de

produção de produtos nacionais que os utilizem, os preços de commodities,

negociados no exterior, por valorizarem-se, acabam elevando os preços no

mercado interno, e diversos outros efeitos que já são suficientes

para demonstrar o impacto inflacionário de uma desvalorização cambial.

A política monetária suicida do BC (que inclui aumento dos

juros, remuneração da sobra de caixa dos bancos e questionáveis contratos

de swap) entra em cena e impacta no aumento da dívida pública e do

gasto público não só quando os latifundiários ingressam seus dólares no país,

mas também quando aumentam os preços dos seus produtos, impactando na inflação

calculada no país, que é usada também para justificar elevação das taxas de juros,

como estamos assistindo em 2021, quando o BC já subiu os juros 4 vezes, como

antes comentado, e anuncia novas altas.

Com o dólar alto, latifundiários preferem vender seus

produtos no exterior e elevam o preço praticado internamente de forma

desvinculada do custo efetivo, apenas visando lucro, sacrificando a população

brasileira e impactando na inflação que favorece os rentistas.

Conclusão

O grande agronegócio de exportação e o Sistema da Dívida

(geração de dívida pública sem contrapartida) estão relacionados em vários

aspectos, como abordado neste artigo. Ambos fazem parte do modelo econômico[xxi] injusto que atua no Brasil, o qual

produz escassez para a imensa maioria da população brasileira.

A responsabilidade das autoridades econômicas do país é

imensa e precisa ser interrompida, pois o volume de títulos da dívida pública

federal interna entregues pelo Tesouro Nacional (TN) ao Banco Central (BC) já

chegou a R$ 2 trilhões de reais, sendo que, além de doar esses títulos ao BC, o

TN ainda paga juros ao BC sobre esses títulos doados: o custo desses títulos e

juros somou quase R$3 trilhões em 10 anos[xxii]. O BC usa a maior parte desses títulos

nas chamadas “Operações Compromissadas”, que na prática corresponde à

remuneração da sobra de caixa dos bancos, gerando dívida pública sem

contrapartida alguma.

Tanto as receitas de exportação internalizadas, como as

aplicações financeiras dos grandes latifundiários do agronegócio compõem essa

denominada “sobra de caixa” dos bancos. Adicionalmente, a inflação de alimentos

(causada pelo modelo agroexportador) tem sido usada como falsa justificativa

pelo Banco Central para aumentar a taxa de juros e para retirar moeda de

circulação (por meio das “Operações Compromissadas” e “Depósitos Voluntários

Remunerados”), provocando assim o consequente aumento da dívida pública e o gasto

excessivo com juros, sacrificando todos os investimentos nas áreas sociais e

investimentos de interesse da coletividade.

Grandes bancos e investidores são os principais

beneficiários deste “Sistema da Dívida”, que leva todo ano cerca de 40% de todo

o orçamento federal[xxiii]. Apesar

disso, o estoque dessa chamada dívida pública continua crescendo, a pobreza e a

desigualdade social aumentam, o lucro dos bancos bate sucessivos recordes

históricos, e o atraso socioeconômico do país se agrava.

A imprensa anuncia os recordes de safras e de exportações,

mas tudo isso tem beneficiado somente os grandes latifundiários do agronegócio

e as trading companies, pois o nosso povo passa fome, no país da

abundância! Esse modelo é inaceitável sob todos os aspectos, por isso, É HORA

de VIRAR o JOGO[xxiv] .

[1] https://g1.globo.com/economia/agronegocios/noticia/2021/01/04/exportacoes-de-commodities-do-brasil-em-2020-tem-recordes-que-vao-do-petroleo-ao-cafe.ghtml

[i] Coordenadora nacional da Auditoria

Cidadã da Dívida e membro da Comissão Brasileira Justiça e Paz (CBJP),

organismo da CNBB

[ii] https://exame.com/brasil/pela-1a-vez-em-17-anos-mais-de-50-nao-tem-seguranca-alimentar-no-brasil/

[iii] https://monitormercantil.com.br/agronegocio-paga-imposto/

[iv] https://agroefogo.org.br/o-agronegocio-e-o-estado-brasileiro-quem-lucra-quando-a-boiada-passa/

[v] https://www.scielo.br/j/es/a/j8xVHFMTVm9xZjcWLpYSQJy/?lang=pt&format=pdf

[vi] https://auditoriacidada.org.br/conteudo/analise-preliminar-no-5-divida-externa-analise-elaborada-para-prestar-assessoria-a-cpi-da-divida-publica-instalada-na-camara-dos-deputados-2009-2010/

[vii] Federal Reserve Bank (FED) é o Banco

Central Estadunidense, que é privado e controlado pelos principais bancos nos

EUA.

[viii] Para que tem servido a dívida pública

no Brasil. Ver: palestra em Audiência Pública CAE/Senado https://bit.ly/36AbwLJ , Artigo https://bit.ly/39ITU24 , LIVE https://bit.ly/3dwIxvP

[ix] https://auditoriacidada.org.br/video/tcu-afirma-que-divida-nao-serviu-para-investimento-no-pais/

[x] Ver os capítulos da novela ‘Assalto

aos Cofres Públicos”, que explica o funcionamento das “Operações

Compromissadas” e seus imensos danos à economia do país: https://auditoriacidada.org.br/conteudo/assalto-aos-cofres-publicos-pl-3-877-2020-pl-9-248-2017-plp-19-2019-e-plp-112-2019/

[xi] https://auditoriacidada.org.br/conteudo/deposito-voluntario-remunerado-e-bolsa-banqueiro-sem-limite-e-sem-causa/

[xii] https://www.correiobraziliense.com.br/economia/2021/08/4941319-brasil-registra-recorde-de-exportacoes-para-o-mes-de-julho.html

[xiii] https://auditoriacidada.org.br/conteudo/banco-central-autonomo-aumenta-a-taxa-selic-pela-quarta-vez-seguida-e-da-mais-r-71-bilhoes-de-juros-por-ano-para-os-rentistas/

[xiv] https://auditoriacidada.org.br/conteudo/monitor-mercantil-banco-central-dispara-a-selic-e-aprofunda-a-crise-fabricada-por-maria-lucia-fattorelli/

[xv] https://www.poder360.com.br/economia/industria-perde-participacao-no-pib/

[xvi] https://oglobo.globo.com/economia/mantega-dolar-esta-derretendo-problema-precisa-ser-enfrentado-3624024

[xvii] https://www.bcb.gov.br/rex/LegCE/Port/Ftp/Medidas_Simplificacao_Area_de_Cambio.pdf ,

pág. 5.

[xviii] Ver por exemplo https://www.seudinheiro.com/2018/mercados/estrangeiro-fecha-2018-com-aposta-na-valorizacao-do-real/

[xix] Esse fato ocorreu em 2010 por

exemplo https://auditoriacidada.org.br/alta-de-juros-atrai-enxurrada-de-dolares-para-o-pais/ ,

entre outros.

[xx] https://auditoriacidada.org.br/conteudo/rrepresentacao-tcu-contra-swap/

[xxi] https://auditoriacidada.org.br/conteudo/sistema-da-divida-publica-desafios-e-superacao-do-modelo-atual-por-maria-lucia-fattorelli/

[xxii] https://auditoriacidada.org.br/conteudo/tesouro-gastou-quase-r-3-trilhoes-com-o-banco-central/

[xxiii] Ver https://auditoriacidada.org.br/conteudo/gastos-com-a-divida-publica-cresceram-33-em-2020/

[xxiv] https://auditoriacidada.org.br/e-hora-de-virar-o-jogo/

Fonte: Auditoria Cidadã da Dívida

O Edição Extra de dezembro fala sobre sustentabilidade e meio ambiente. A edição do último mês de 2019 conta com matérias e entrevistas independentes que abordam o tema a partir de diversos aspectos pertinentes e atuais, como o desmatamento na Amazônia, o uso prejudicial de objetos plásticos descartáveis, a poluição por veículos movidos a combustíveis fósseis e a criação de projetos sociais que incentivam práticas sustentáveis, como a reciclagem. Confira o programa na íntegra.